Rapporto Consob 2021 – Quadro sintetico delle abitudini dei risparmiatori italiani

Il 75% del campione si definisce risparmiatore, ma ha in essere investimenti soltanto il 34% (30% nel 2019).

Attività finanziarie:

- Il 32% delle attività finanziarie delle famiglie è detenuto in liquidità, conti correnti e depositi;

- Famiglie con certificati di deposito e buoni fruttiferi postali 43%;

- Il 25% detiene titoli di stato italiani;

- Utilizza i fondi comuni di investimento il 24%;

Processo decisionale:

- Il 38% decide in autonomia (fai da te) (era il 45% nel 2019), mentre gli investitori che si affidano ad un professionista sono il 28% (era 17% nel 2019);

- Più del 50% non ha un progetto finanziario e non sa come impiegare le proprie disponibilità il 36%.

Conoscenze:

il 50% ha fornito risposte corrette sui seguenti argomenti:

- rapporto rendimento/rischio, interesse composto, inflazione, mutuo, diversificazione; (se si escludono le risposte corrette, ma casuali, il dato scende al 40%).

Conosce gli investimenti sostenibili il 20% (era 18% nel 2019); (la propensione verso gli investimenti sostenibili risulta più diffusa tra le donne, i giovani e coloro con maggiore alfabetizzazione finanziaria e competenze digitali);

Il 9% degli investitori utilizza già un prodotto finanziario sostenibile (7% nel 2019).

Vuoi far parte anche tu del 28% che si rivolge ad un Professionista? Allora, invia un messaggio WA al 3387120706 richiedendo subito un progetto personalizzato gratuito.

Alice, qual è la prima cosa a cui hai pensato quando hai compiuto 18anni?

Probabilmente a prendere la patente?

Allora, visto che hai già cominciato da un po’ a percepire i primi redditi da lavoro, è tempo di pensare a prendere un’altra patente!

Quale?

Quella di investitore!

Ma come devo superare un esame?

Non proprio; mi auguro però che tu abbia dei progetti che ti stanno a cuore o dei sogni da realizzare! Che ne dici? Innanzitutto, non devi tenere i tuoi risparmi fermi sul conto corrente. Così facendo i tuoi soldi perderanno potere di acquisto e saranno pian piano erosi dall’inflazione.

Allora che fare?

Devi cominciare ad investire e cercare di farli fruttare!

Sì, ma come? E se poi i soldi mi servono? Se entro nel mercato prima di una crisi e poi il mercato scende?

Se, se, se: è così che i sogni di molti italiani svaniscono e si infrangono dietro i tanti dubbi ed i molti se! Quello che ci vuole allora è un metodo!

Quale?

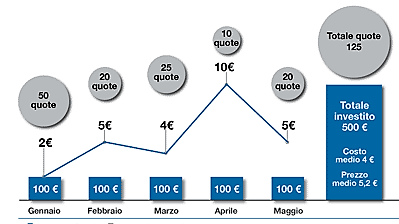

Ad esempio il pac è un metodo! Il PAC, Piano di Accumulo di Capitale, è una modalità di investimento, che consente di accantonare somme costanti a cadenze regolari, cioè a rate, in strumenti di investimento collettivo del risparmio, come ad esempio fondi comuni e sicav.

Si ma come faccio a scegliere?

Se diventerò tuo consulente di fiducia la scelta del comparto e del gestore andranno sempre effettuate insieme tenendo conto del tuo profilo di rischio e dei tuoi obiettivi temporali.

Quanto dovrei versare?

In base alle tue esigenze decideremo insieme anche l’importo ed il numero dei versamenti.

Che differenza c’è con altri investimenti?

Con il pac entri nel mercato lungo un arco di tempo prolungato, quindi non con un solo versamento; ciò consente di aggirare l’ostacolo del market timing, cioè di non riuscire a cogliere il momento migliore per investire. Infatti, diluendo l’investimento su un periodo medio lungo ed in situazioni di mercato diverse tra loro, riusciremo ad attenuare la volatilità del tuo portafoglio ed a mantenere sotto controllo la tua emotività e le tue paure. Pensa, i versamenti dei mesi in calo ci consentiranno di incrementare le quote acquistate, addirittura a prezzi molto più convenienti, cioè con la stessa cifra si acquisteranno più quote.

Qual è la durata ideale di un pac?

Il Pac serve a raggiungere obiettivi di medio e lungo termine, come: l’accantonamento di una somma per l’università di figli o nipoti; un risparmio per i tuoi hobby o viaggi; un capitale per acquistare una seconda casa o per non ridurre drasticamente il tuo tenore di vita quando, un domani, smetterai di lavorare.

” Se desideri qualcosa che non hai mai avuto devi fare qualcosa che non hai mai fatto! ”

La “ricchezza non immobiliare” degli italiani ammonta a circa 4.000 miliardi di euro, di cui poco più di un terzo, circa 1.500, è parcheggiata su conti e depositi, quasi sempre senza alcuna remunerazione! Molti risparmiatori, infatti, appaiono indecisi sul da farsi e perennemente in attesa di affrontare spese impreviste e pagamenti di vario genere, oppure sembrano sempre in procinto di effettuare acquisti di auto o di immobili, anche se poi tali eventi si verificano piuttosto raramente.

Spesso chi detiene ingenti somme di denaro in liquidità fa confusione tra risparmio ed investimento, a causa degli “allettanti” interessi, si fa per dire, tra lo zero e l’uno per cento lordo, che riesce ad ottenere dalla propria Banca. Per usare una metafora, sarebbe come se un agricoltore, anziché piantarle nel suo campo, continuasse a conservare le sementi nei contenitori dentro i quali li ha acquistati!

Non è così raro, infatti, incontrare clienti che utilizzano forme di risparmio e di liquidità per un periodo molto prolungato, cioè alla stregua di investimenti, perdendo così opportunità di guadagno, o che, al contrario, pur avendo esigenze di breve termine, utilizzano inconsapevolmente prodotti di investimento, correndo inutili rischi in periodi di elevata volatilità dei mercati finanziari.

Comunque, per loro fortuna, sono sempre più numerosi coloro che scelgono la strada della PIANIFICAZIONE FINANZIARIA. Infatti, secondo un sondaggio condotto dalla Società “Swg e Cnp Partners”, risulta che, dei 2.600 miliardi di euro di ricchezza degli italiani che non è parcheggiata in liquidità, circa un 20% viene affidato ai Consulenti Finanziari. Questa percentuale, se si considerano esclusivamente nuclei con reddito familiare medio alto, si eleva addirittura al 35%.

Un altro aspetto molto importante di questa ricerca è che l’investitore non limita l’attenzione esclusivamente ad una maggiore redditività del risparmio, ma si affida ai Consulenti per una GESTIONE DEL PATRIMONIO NEL SUO COMPLESSO, includendo, tra le tematiche affrontate, anche la protezione del capitale umano e dei beni della famiglia, l’analisi del tenore di vita post lavorativo, nonché la valutazione e la pianificazione del patrimonio immobiliare e degli aspetti successori.

Ne consegue che il Consulente Finanziario ha il compito di seguire il cliente nel suo processo di trasformazione da risparmiatore ad investitore, quindi di assisterlo nella semina, per raccogliere i frutti del domani, aiutandolo, nel contempo, a difendersi dalle condizioni atmosferiche avverse, cioè dai rischi legati alla gestione ed alla pianificazione del patrimonio